直接融資(zī)模式簡析

2020-03-03 浏覽量:3885

導讀

本系列文章旨在研究各類主要直接融資(zī)産品,爲企業選擇融資(zī)模式提供參考。

融資(zī)作爲企業爲了實現自身穩定發展而開(kāi)展的籌集資(zī)金行爲,其主要過程在于:企業結合自身運營發展情況,分(fēn)析今後發展趨勢,通過預測資(zī)金缺口,采取一(yī)定方式給企業籌集所需資(zī)金。運用合理的融資(zī)方式促進企業的資(zī)金流動,是企業經濟正常運行的關鍵環節。在經濟結構調整、寬信用與嚴監管等多種因素交錯下(xià),融資(zī)渠道重塑,我(wǒ)國融資(zī)結構整體(tǐ)上可分(fēn)爲直接融資(zī)和間接融資(zī)。

爲了方便對比研究,本系列文章大(dà)緻把直接融資(zī)産品再細分(fēn)爲四大(dà)類:股份融資(zī)、股債結合融資(zī)、債券融資(zī)和資(zī)産證券化類産品融資(zī),其中(zhōng)股份融資(zī)主要包括IPO、配股、公開(kāi)增發和優先股等;股債結合融資(zī)主要包括股票質押、可轉債和可交債;債券融資(zī)主要包括公司債、企業債、非金融企業債務融資(zī)工(gōng)具;資(zī)産證券化類産品融資(zī)主要包括ABS、riets、CMBS。本系列文章将上述四類産品分(fēn)三個系列分(fēn)别介紹:股份及股債結合融資(zī)系列、債券融資(zī)系列和資(zī)産證券化産品系列,本篇将介紹股份及股債結合融資(zī)系列。

正文

一(yī)、股份融資(zī)

近年來,股份融資(zī)中(zhōng)的IPO與再融資(zī)均有較大(dà)變化。

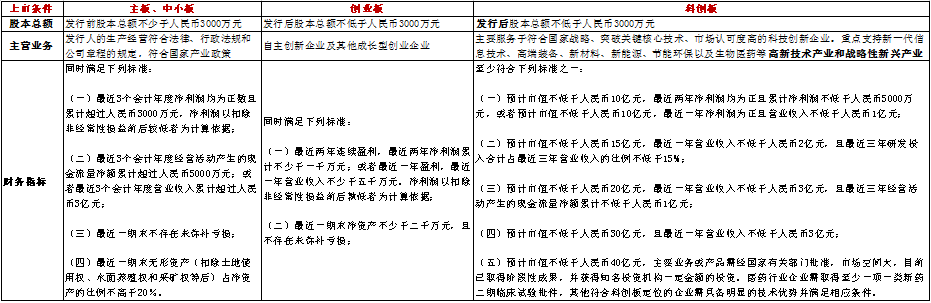

2019年7月22日科創闆正式開(kāi)闆,由上交所負責發行上市審核、由證監會負責股票發行注冊。科創闆的定位是,面向世界科技前沿、面向經濟主戰場、面向國家重大(dà)需求,其上市标準突破了企業盈利的限制,重點支持的6大(dà)領域:信息技術、高端裝備、新材料、新能源、節能環保、醫藥。此外(wài),科創闆全面采用市場化詢價定價方式的制度安排将是深化資(zī)本市場改革的有益嘗試,未來有望“以點帶面”成爲新股發行定價改革的催化劑。科創闆的上市條件與主闆、創業闆的主要異同點總結如表1所示。

表1:主闆、創業闆與科創闆上市條件對比

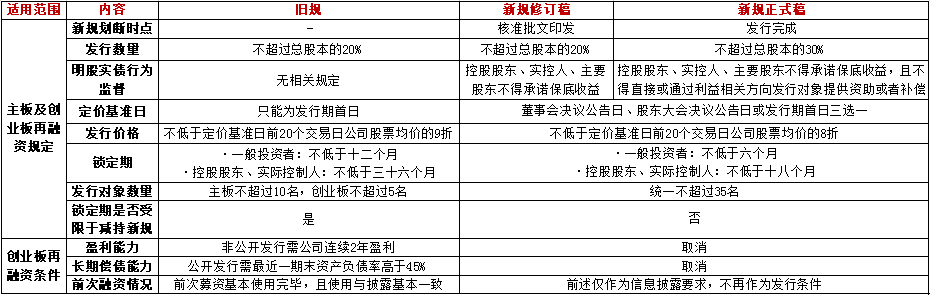

2020年2月14日,再融資(zī)新規正式落地,主要從創業闆發行條件、非公開(kāi)發行制度、批文有效期三個方面進行放(fàng)松,調整了非公開(kāi)發行股票的定價和鎖定機制,放(fàng)寬了再融資(zī)發行價格的折扣率,并大(dà)幅縮短了持股鎖定期,且放(fàng)開(kāi)了減持規則的相關限制,同時對防範明股實債做出了明确的安排,拓寬了上市公司定增的參與對象與資(zī)金來源,提高了上市公司的融資(zī)效率,使得企業在不增加債務成本的情況下(xià)盤活現金流,有利于上市企業利用資(zī)本市場做大(dà)做強。再融資(zī)新規的條款對比變化見表2所示。

表2:再融資(zī)新規涉及的條款變化對比

二、股債結合融資(zī)

股債結合融資(zī)部分(fēn),本文主要研究股票質押、可轉債和可交債三類産品,它們均在某種程度上同時具有股性和債性。

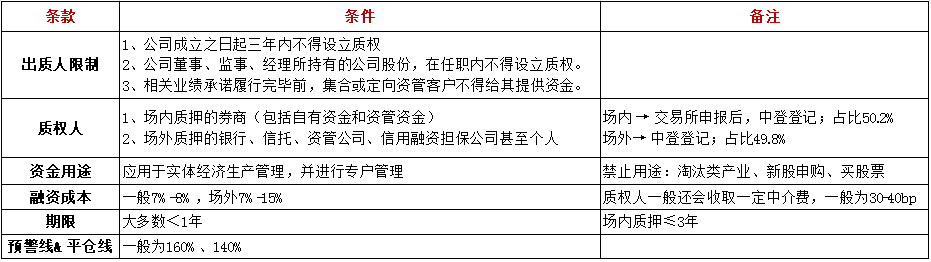

1、股票質押

股票質押融資(zī)是指用股票等有價證券提供質押擔保獲得融通資(zī)金的一(yī)種方式,即個人或企業爲獲得相應的現金流,把持有的證券(主要是上市公司股票)質押給券商(shāng)、銀行和信托等金融機構以獲得授信,進而達到融資(zī)目的,期限屆滿後再歸還借款解凍質押證券的一(yī)種行爲。股票質押業務的本質是質押貸款業務,從資(zī)金來源來看,既有自有資(zī)金,也有理财資(zī)金等,而其間也涉及銀行與非銀金融機構之間的通道業務等。因此,股票質押貸款業務不僅受市場随機因素影響,也受到監管政策的影響。

從股票質押與二級市場的邏輯相關性來看,股票質押業務反映了整個市場的流動性,二級市場的變化對股票質押又(yòu)有極爲重要的擾動,一(yī)旦出現違約風險,相關股東傾向于需要通過補充标的證券及其他質押物(wù)、合同延期、展期等多種方式避免進入處置程序。2018年以來,受A股市場行情持續走低的影響,質押率與質押市值的反向變動使得許多大(dà)股東面臨嚴峻的平倉風險,加劇了經濟運行的不确定性和系統性風險,股票質押的融資(zī)成本亦逐步走高。此外(wài),券商(shāng)對标準化資(zī)産處置的優勢使之一(yī)直處于股票質押領域的絕對領先地位,但2018年以來,券商(shāng)所占市場份額已逐步下(xià)降至40%左右,商(shāng)業銀行所占份額則明顯提升。股票質押融資(zī)便捷快速,其主要條款總結如下(xià)表3所示。

表3:股票質押發行條款

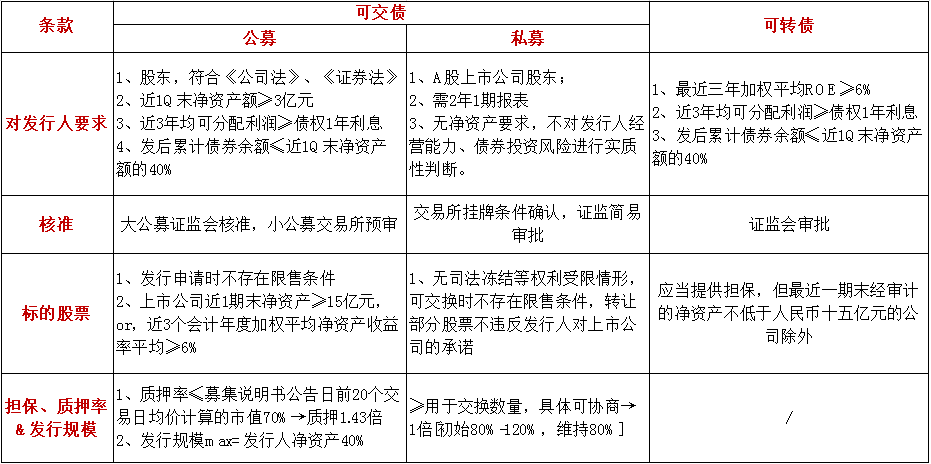

2、可交債和可轉債

可交債和可轉債都是一(yī)種内嵌換股期權的債券,既具有債性又(yòu)具有股性。本質上講,該類債券是在發行公司債券的基礎上,附加了一(yī)份期權,允許購買人在規定的時間範圍内将其購買的債券轉換成指定公司的股票。可交債和可轉債的債息率高低是由發行時的特性決定,主要分(fēn)爲偏股型與偏債型。偏債型一(yī)般會有較高的債息分(fēn)紅,但轉股優勢不明顯,轉股可能性較低;偏股型則更注重轉股優勢,轉股條件更優,但是相對債息分(fēn)紅較低。

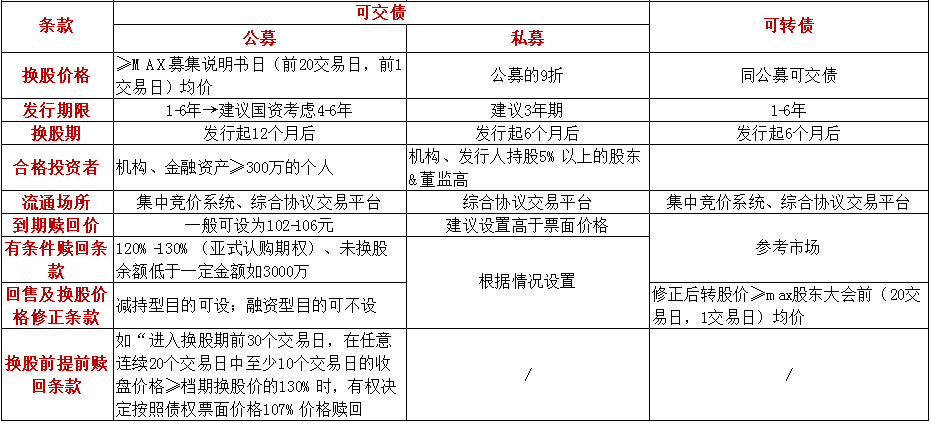

可交債是指上市公司股份的持有者通過抵押其持有的股票給托管機構進而發行的公司債券,其不影響上市公司的股本總數,發行後上市公司的每股收益不變;可轉債是指債券持有者可以按照發行時約定的價格将債券轉換成公司的普通股票,其發行會增加上市公司的總股數,從而降低每股的收益率。上述兩類産品的區别總結如下(xià)表4所示。

表4:可交債與可轉債發行條款對比

此外(wài),上市公司的國有股東因受相關國資(zī)監管機構監管,其發行可交債時應同時滿足下(xià)述條件:

(1)可交債的發行價格不低于募集說明書(shū)公告日前1個交易日、前20個交易日和前30個交易日上市公司的股票均價;

(2)可交債的發行利率需遵從市場詢價;

(3)國有獨資(zī)需将發行可交債的董事會方案報國資(zī)監管,國有其他公司則需在決議發行可交債股東大(dà)會前20個工(gōng)作日将方案報省級國資(zī)監管;

(4)用于質押股權不得超過國有股東持有的股權總額50%,若上市公司國有股東公開(kāi)發行可交債則需同時滿足質押率爲質押股份的70%,因此其整體(tǐ)質押率應小(xiǎo)于35%。

以上爲股份及股債結合融資(zī)介紹,下(xià)期将爲大(dà)家介紹債券融資(zī)。

當前位置:

當前位置: